वित्तीय विवरण पढ़ने का तरीका

वित्तीय विवरण 101 पढ़ने में आपका स्वागत है। हमारे पास आपके लिए बहुत अच्छी खबर है!

आपको वित्तीय विवरण पढ़ने के लिए विशेषज्ञ होने की आवश्यकता नहीं है, न ही अपने लाभ के लिए उनका उपयोग करने के लिए आपको उद्योग से होना आवश्यक है। हालाँकि, यदि आप वॉरेन बफ़ेट या चार्ली मुंगर बनना चाहते हैं, तो दशकों (शायद सदियों? शश) के वित्तीय विवरणों का विश्लेषण आपको लाभ में डाल सकता है। आइए जानें कि वे क्या हैं और उन्हें कैसे पढ़ा जाए।

वित्तीय प्रकटिकरण क्या हैं?

वित्तीय विवरण वे रिपोर्टें हैं जो किसी कंपनी की वित्तीय गतिविधियों और प्रदर्शन का सारांश प्रस्तुत करती हैं। अकाउंटेंट आम तौर पर किसी कंपनी के प्रदर्शन पर नज़र रखने के लिए इन्हें त्रैमासिक और वार्षिक रूप से तैयार करते हैं।विश्लेषक तीन मुख्य प्रकार के वित्तीय विवरणों को देखते हैं: आय विवरण, बैलेंस शीट और नकदी प्रवाह विवरण। प्रत्येक का एक अलग उद्देश्य होता है, और वे वार्षिक रिपोर्ट में सबसे लोकप्रिय रूप से प्रस्तुत किए जाते हैं, जो कंपनी के संचालन और वित्तीय स्थिति के बारे में वार्षिक जानकारी देते हैं।

उनका उद्देश्य क्या है?

निवेशक और ऋणदाता किसी व्यवसाय के प्रदर्शन, वित्तीय स्वास्थ्य और कमाई की क्षमता को मापने के लिए वित्तीय विवरणों का उपयोग करते हैं। ये सभी कारक आवश्यक हैं क्योंकि निवेशक और ऋणदाता क्रमशः अपने निवेश या ऋण से कमाई करना चाहते हैं। वित्तीय विवरण कंपनी के राजस्व, व्यय, लाभप्रदता, नकदी, संपत्ति और ऋण होल्डिंग का एक स्नैपशॉट प्रदान करते हैं और पूंजीगत बजट और निवेश निर्णयों में सहायता करते हैं।वित्तीय विवरणों के प्रकार:

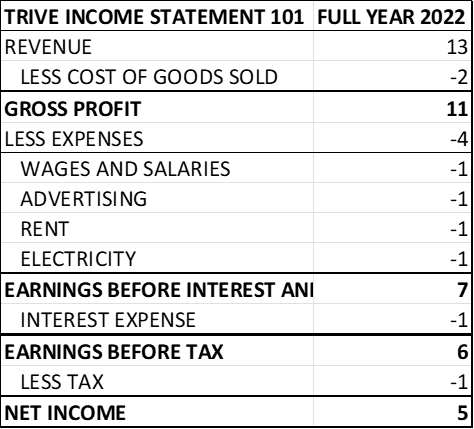

वित्तीय विवरण तीन मुख्य प्रकार के होते हैं जिनके बारे में हम नीचे जानेंगे:- आय विवरण

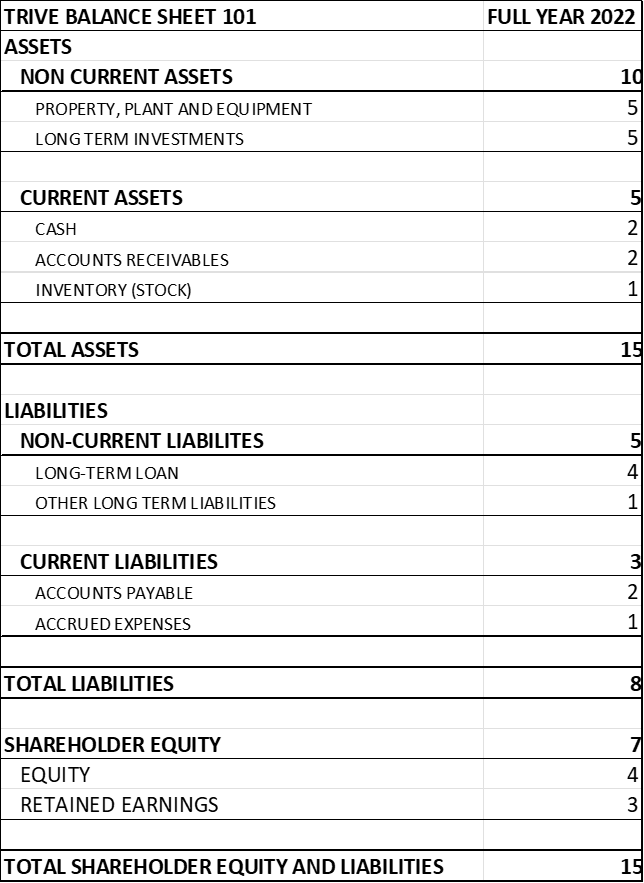

- संतुलन पत्रिका

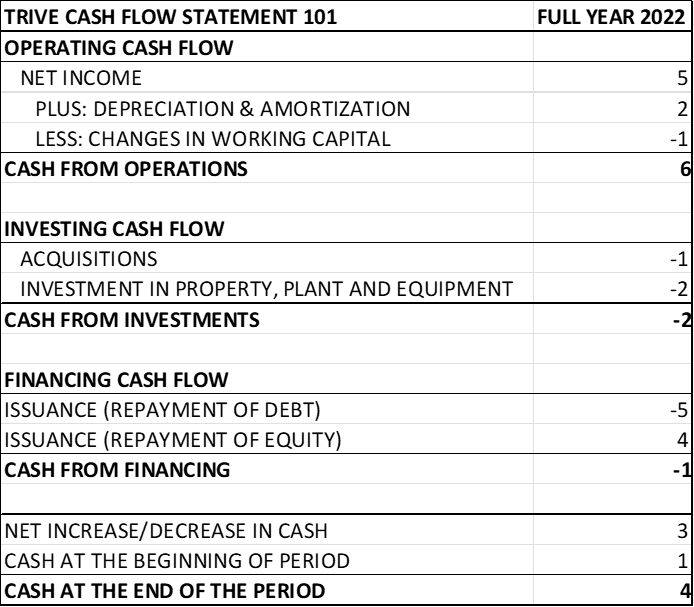

- नकद निकास प्रविष्टि

वित्तीय विवरणों का विश्लेषण

वित्तीय विवरण पढ़ना तुलनात्मक विश्लेषण के बारे में है। इसमें वित्तीय विवरणों में एक वर्ष की तुलना अगले वर्ष से या व्यक्तिगत पंक्ति वस्तुओं की तुलना किसी अन्य पंक्ति वस्तु से की जा सकती है।- लंबवत विश्लेषण

- क्षैतिज विश्लेषण

क्या देखना है

आम तौर पर, अच्छी कंपनियां बिक्री में वृद्धि करने और साल-दर-साल अपनी शुद्ध आय बढ़ाने में सक्षम होती हैं। आय विवरण यह निर्धारित करने में सहायता कर सकता है कि कोई कंपनी लाभदायक है या नहीं। इसके अलावा, उच्च स्तर की उधारी कंपनी की आय को प्रभावित करती है क्योंकि इससे ब्याज व्यय बढ़ जाता है। इसलिए, ऋण और इक्विटी अनुपात किसी कंपनी की पूंजी संरचना के स्वास्थ्य को निर्धारित कर सकते हैं। अंत में, कंपनी की रोशनी चालू रखने के लिए नकदी प्रवाह की आवश्यकता होती है। यदि कोई कंपनी नकदी उत्पन्न नहीं कर सकती, तो निश्चित रूप से एक समस्या है।टिप्पणियाँ

कोई टिप्पणी नहीं

एक टिप्पणी छोड़ें

आपका ईमेल पता प्रकाशित नहीं किया जाएगा। आवश्यक फ़ील्ड * से चिह्नित हैं

संबंधित आलेख

Home

Trive

TriveHub

TriveHub, where financial empowerment begins.

Explore our comprehensive financial education platform, where market insights, expert guidance, and premium content come together to shape your investment journey. Whether it's stocks, currencies, or cryptocurrencies that pique your interest, we provide the knowledge you need to make informed decisions.

All financial products traded on margin carry a high degree of risk to your capital. They are not suited to all investors, and you can lose more than your initial deposit. Please ensure that you fully understand the risks involved and seek independent advice if necessary. For further information, please see our full Risk Disclosure, Terms of Business, and Privacy Policy.

We use cookies to support features like login and allow trusted media partners to analyze aggregated site usage. Keep cookies enabled to enjoy the full site experience. By browsing our site with cookies enabled, you are agreeing to their use. Review our cookie information for more details.

This website (trivehub.com) belongs to Trive International, and it is the registered trademark of Trive International Ltd. Trive International Ltd. is authorized and regulated by the British Virgin Islands’ financial authority, named Financial Services Commission (“FSC BVI"), under the company number 1728826 and license number BVI SIBA/L/14/1066.

0 टिप्पणियाँ